2020. 8. 23. 15:57ㆍ미국 주식투자/뉴스와 실적

엔비디아(NASDAQ:NVDA) FY21 2Q 실적분석

1. 어닝 하이라이트

엔비디아의 회계연도 시작일이 다르기 때문에

실적발표가 2020년 2분기였음에도 불구하고 FY2021년 2분기 실적발표였습니다.

엔비디아의 2020년 실적발표 문서는 2021년이라는 점, 즉 2021년에 이 글을 보고 계시면 안된다는 점 말씀드립니다.

2020년에 봐야할 엔비디아 실적은 FY2021이라고 쓰여있어야 합니다!

실적분석은 아래에 있습니다!

“Adoption of NVIDIA computing is accelerating, driving record revenue and exceptional growth,”

said Jensen Huang, founder and CEO of NVIDIA.

"NVIDIA엔비디아 컴퓨팅 채택이 가속화 되고있어 기록적인 매출과 엄청난 성장세를 이끌고 있습니다."

엔비디아 창업자 겸 CEO인 젠슨 황이 말했습니다.

“Growth in GeForce gaming accelerated as gamers increasingly immerse themselves in realistic virtual worlds created by NVIDIA RTX ray tracing and AI.“

"게이머들이 엔비디아 RTX 레이트레이싱과 AI가 만들어낸 가상현실 세계에 점점 몰두하면서 지포스 게이밍 성장은 가속화 되었습니다."

"Our new Ampere GPU architecture is sprinting out of the blocks, with the world’s top cloud service providers and server makers moving quickly to offer NVIDIA accelerated computing. Mellanox grew sharply, driven by the need for high-speed networking in cloud data centers to scale-out AI services. And Mercedes-Benz’s partnership with NVIDIA to power its next-generation fleet of luxury cars -- from the computer to the AI software, and from the cloud to the car -- is transformative."

"우리의 새로운 Ampere GPU 아키텍처는 엔비디아가 제공한 가속컴퓨팅에 의해 세게 최고의 클라우드 서비스 제공 업체와 서버 제조업체들이 빠르게 움직이는 상황에서 도약하고 있습니다.

Mellanox멜라녹스는 클라우드 데이터 센터의 고속 네트워킹에 대한 요구에 따라 AI 서비스를 확장하기 위해 가파르게 성장했습니다.

그리고 메르세데스 벤츠와 엔비디아의 파트너십은--컴퓨터에서 AI 소프트웨어로 그리고 클라우드로부터 자동차로-- 차세대 럭셔리 자동차를 강화하는데 혁신적 입니다."

“Despite the pandemic’s impact on our professional visualization and automotive platforms, we are well positioned to grow, as gaming, AI, cloud computing and autonomous machines drive the next industrial revolution around the world,” he said.

"판데믹이 당사의 전문시각화와 자율주행 플랫폼에 미치는 영향에도 불구하고, 당사의 게이밍, AI, 클라우드 컴퓨팅과 인공지능이 전 세계의 차세대 산업 혁명을 주도함에 따라 당사는 성장하기 좋은 포지션에 있습니다."

라고 젠슨 황은 말했습니다.

2. 재무제표

2-1. 실적

미국 기업들이 sec에 제출하는 문서는 종류가 많은데요.

기업의 예정에 없던 변화를 보고하는 문서인 8-K

감사받지 않은 분기 보고서인 10-Q

감사받은 연간 사업 보고서인 10-K

가 있습니다. 이외에도 13-F,13-G, 20-F 등이 있는데요. 일단 기본적인 기업분석은 세가지만 알아도 충분합니다.

10-K 가 가장 상세하지만 1년에 한번 나오기 때문에 자주 볼 일은 없습니다.

분기별 실적과 재무상태에 대한 보고가 비교적 자세히 나오는 10-Q를 참고하면 좋습니다.

실적만 보는 것 보다 더 많은 정보가 담겨있습니다.

매출입니다. 일단 전년 동기인 2019년 7월 분기보다 매출, 비용 모든 면에서 증가했습니다.

어떤 이유였는지 살펴보겠습니다.

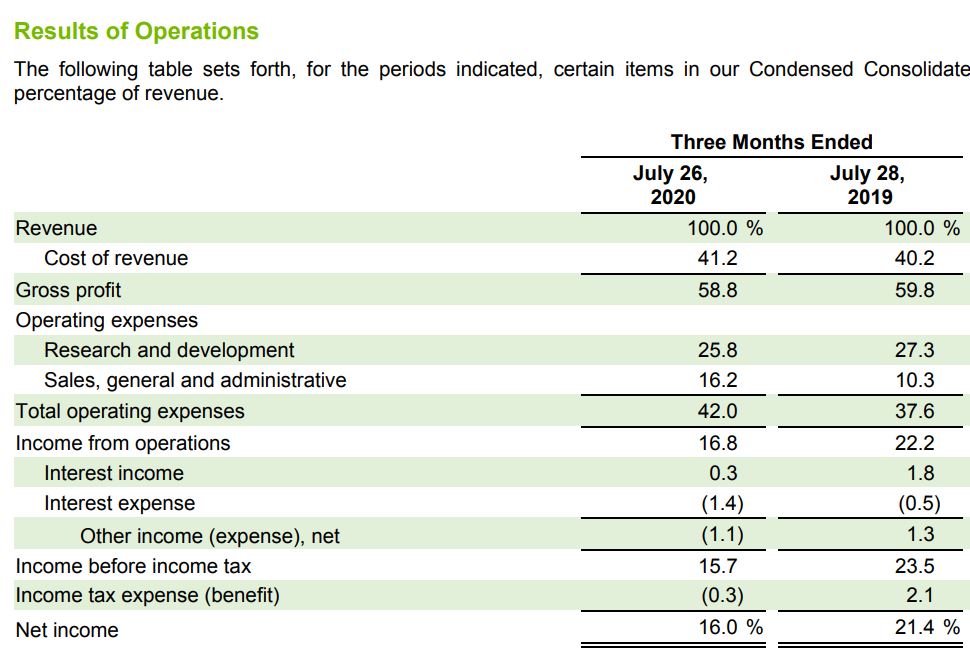

판관비를 비롯한 영업비용 지출이 전년 동기보다 높기 때문에 매출이 50%나 늘었음에도 영업이익율은 전년동기가 22.2%, 이번 분기는 16.8% 입니다

매출을 자세히 보면

그래픽 부문

매출은 16% 증가했습니다. 게임 콘솔 부문과 Quadro 워크스테이션의 판매로 일부 감소했으나 GeForce GPU가 성장했습니다.

컴퓨팅& 네트워킹 부문

130%나 증가했습니다. 이는 2020년 4월 27일에 인수한 멜라녹스의 매출이 합산된 것과 Ampere GPU 아키텍처 제품의 성장을 반영한 것이며, 자율주행 개발의 수익 감소로 부분적으로 상쇄된 것입니다.

미국외 지역의 매출은 2분기 매출의 76%, 상반기 매출의 79%를 차지했습니다.

>알수있는 것은 총매출이 전년 동기 대비 50%나 늘어난것은 멜라녹스의 인수로 멜라녹스의 수익도 반영된 것이 크다는 점입니다.

그러므로 앞으로 어떻게 나오는지 지켜봐야할 것입니다.

자율주행 부문의 매출이 줄어든 것도 지켜봐야할 점입니다.

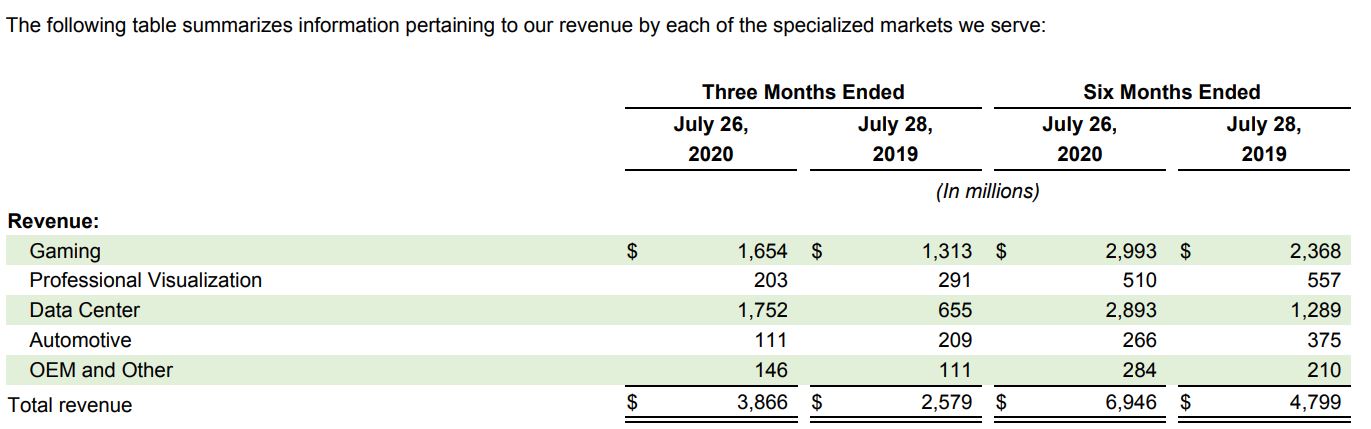

좀더 세분화된 세그먼트 매출입니다.

게이밍, 데이터 센터, OEM 부분이 늘었습니다. 특히 데이터 센터 부문은 경이로운 성장입니다.(멜라녹스 실적이 반영된 거겠죠? 즉 다음 분기 실적이 어떨지 지켜봐야합니다. 이 인수의 시너지가 지속 될지 말이죠.)

Professional Visualization(전문적인 시각화)부문이 감소하였는데요.

이 부문은 의외입니다. 엔비디아는 이쪽에 강자일텐데 말이죠.

Automotive(자율주행) 부문도 감소했습니다. 미래먹거리가 줄고있다는 점은 좋은 점은 아니죠?

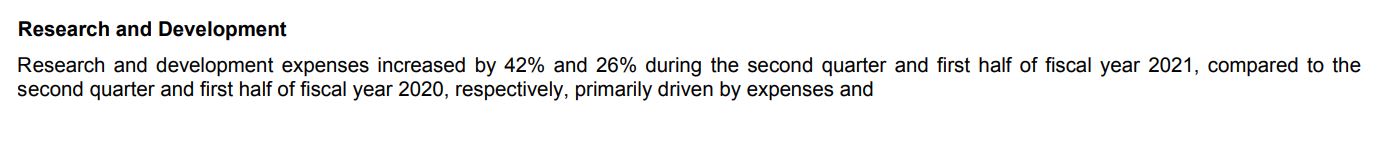

영업비용에서 R&D가 전년 동기 대비 42%나 증가했음에도 매출에서 차지하는 비중은 27%에서 26%로 줄었습니다.

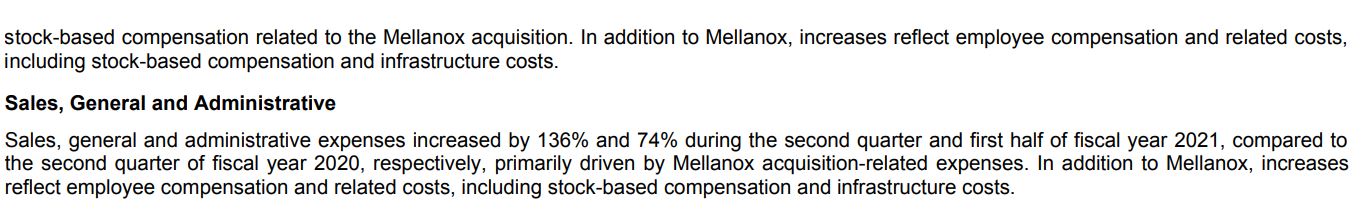

Sales, general and administrative expenses

판관비는 전년 동기 대비 136%나 증가했으며 매출에서 차지 하는 비중도 10%에서 16%로 증가 했습니다.

전체 영업비용은 전년 동기 대비 67%증가했습니다.

판관비가 크게 증가해 영업비용이 매출 증가폭보다도 크게 늘어났네요.

어떤 이유로 증가했는지 보겠습니다.

R&d 증가는 주로 비용과 Mellanox 인수와 관련된 주식기반 보상에 의한 것 이었습니다.

판관비 증가 역시 Mellanox 인수와 관련된 비용증가 문제였습니다. 직원 증가와 관련된 비용이 컸습니다.

실적면에서 결론은,

매출이 엄청나게 늘었지만 이는 멜라녹스 인수 후 멜라녹스의 매출이 통합된 덕이 크다.

기존 사업영역에서의 매출도 많이 늘어난 것은 사실이다.

정도입니다.

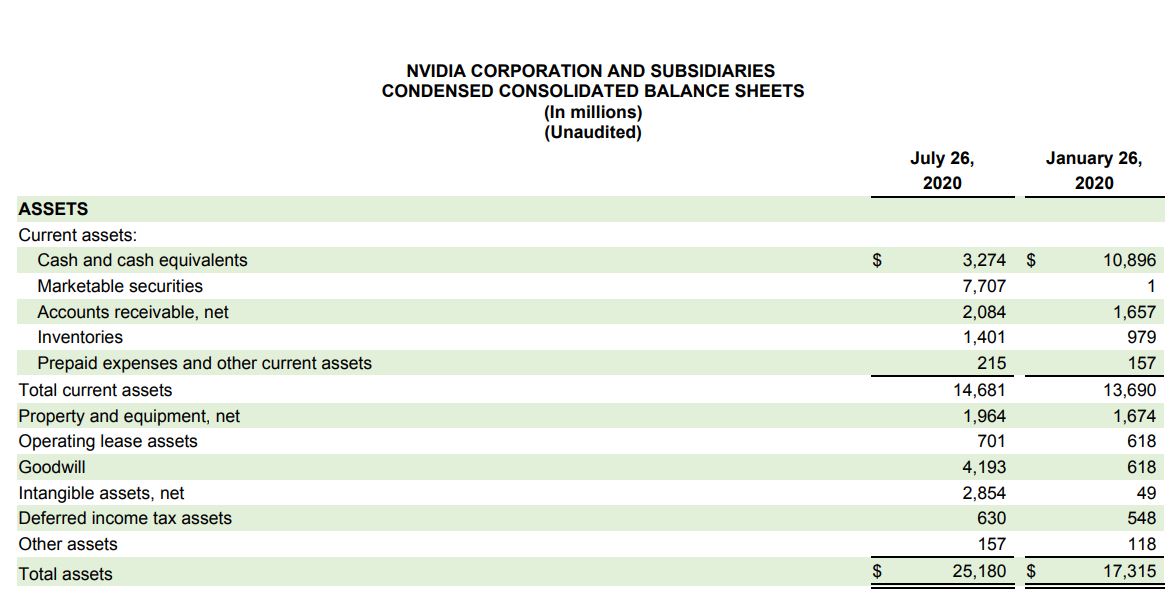

2-2. 재무상태

자세한 분석글이니 재무상태표에 대해 살짝 설명하겠습니다.

재무상태표는 자산과 부채 및 자본 계정으로 나뉩니다.

부채는 은행 등에게 기업이 빌린 빚, 자본은 주주들이 기업에 투자한 돈.

자산은 부채와 자본으로 조달한 자금으로 회사를 이루고 있는 자산을 말합니다.

현금, 공장 등 모든 기업이 재산을 일컫는게 자산.

이 자산을 구입한 자금의 출처가 부채와 자본입니다.

각 계정은 또 유동과 비유동으로 나뉩니다.

유동은 1년이내에 현금화가 가능한 자산.

비유동(고정)은 1년이내에 현금화가 불가능한 자산입니다.

현금 자산이 2020년 1월 26일에 108억 9600만 달러, 7월 26일에 32억 7400만 달러입니다.

단순계산으로 76억 2200만달러의 현금유출이 있었고 100만달러에서 77억 600만 달러로 늘어난 유가증권으로 흘러들어간 것으로 보입니다.

이 외에도

Goodwill(영업권)이 6억 1800만 달러에서 419억 3000만 달러로 늘었고

intangle asset(무형자산)도 4900만 달러에서 28억 5400만 달러로 늘었습니다.

그 결과 총 자산은, 173억 1500만 달러에서 251억 8000만 달러로 크게 늘었습니다.

기존 자산과 비교하면 많은 변동이 있었습니다. 그것도 비교대상이 겨우 6개월 전입니다.

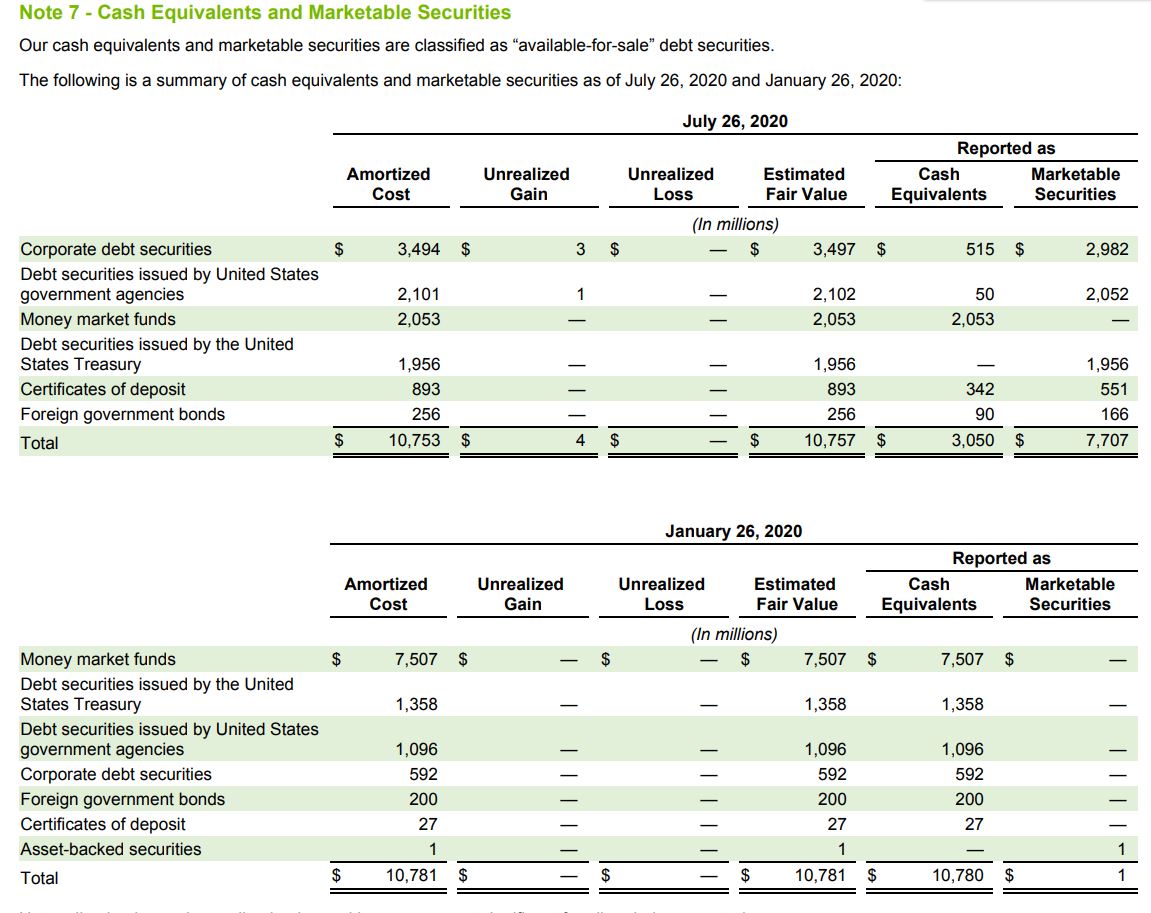

주석의 현금 자산과 유가증권 항목을 보면,

그 흐름이 보이죠?

미국재무부채권이 대략 20억달러, 정부기관 자금이 20억달러 입니다. 회사채도 약 29억 달러입니다.

연준의 유동성 공급!

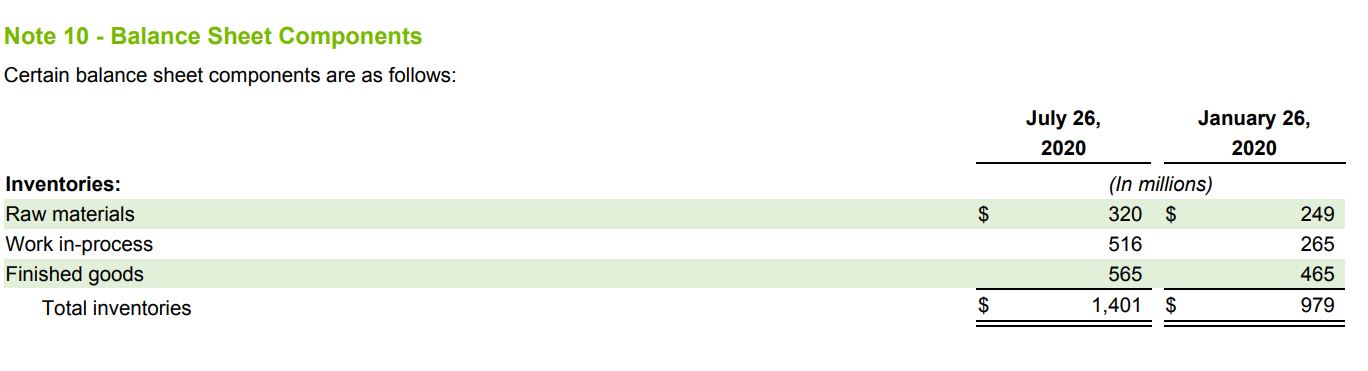

다음은 재고자산입니다

Raw matarials는 원재료.

Work in-process는 공정중인 상태=재공품

Finished goods는 완제품 입니다.

완제품만 쌓인게 아니라 원재료와 재공품도 동반해서 상승했습니다.

엔비디아에서 수요 증가를 기대하고 생산을 늘리고 있는 모습이 이렇게 드러납니다.

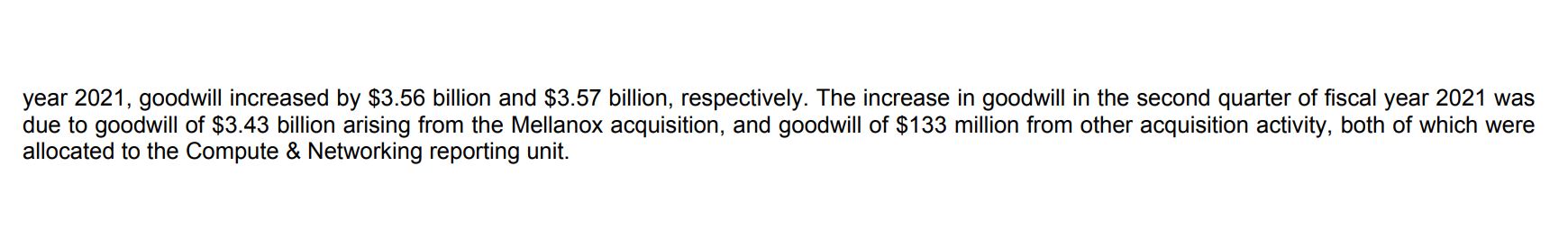

영업권(Goodwill) 입니다.

영업권은 일종의 권리금입니다.

a라는 기업이 b라는 기업을 인수하려고 하는데 b라는 기압의 순 자산가치가 5억일때, a기업이 b를 인수하기 위해 7억을 지불했다면, 2억을 권리금 처럼 더 지불한 것이고 이 2억은 영업권 계정에 기록됩니다.

엔비디아의 이번 영업권 증가는 멜라녹스 인수로 인해 34억 3000만 달러, 기타 다릉 기업 인수로 1억 3300만 달러에 의해 주로 일어났습니다.

엔비디아가 멜라녹스를 약 70억달러에 인수했는데요.

멜라녹스의 순자산공정가치를 제하고 약 34억 3000만 달러가 영업권에 잡히게 된거죠.

무형자산 역시 멜라녹스 인수로 인해 증가했습니다.

멜라녹스가 가진 라이센스, 특허 등의 가치가 바로 무형자산입니다!

무형자산의 경우 그 기술의 유효수명에 맞춰 점차적으로 상각됩니다.

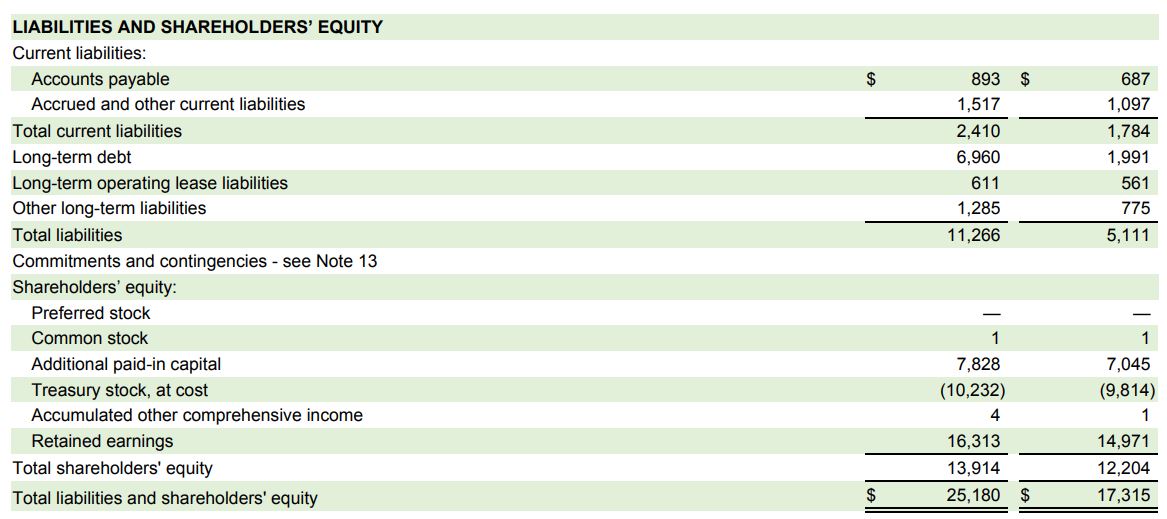

부채와 자본 계정입니다.

위에 언급한 자산이 은행 돈인지 주주 돈인지를 보여줍니다.

Accrued and other current liabilities 발생 비용과 기타 유동부채 가 유동부채 계정에서 눈에 띄게 상승해 15억 1700만 달러였습니다.

long-term debt가 3배가 넘게 늘어나 69억 6000만 달러입니다.

그 결과 총부채가 늘어나 112억 6600만 달러였습니다.

자세히 보겠습니다.

발생 부채와 기타 현금 부채입니다.

기업이 비용으로 지불한게 바로 돈으로 결제되는게 아니기 때문에 유동부채에 잡힙니다.

임금 증가 등이 부된 이유였습니다. 임금 증가야 인수로 인해 회사 규모가 커져서겠죠?

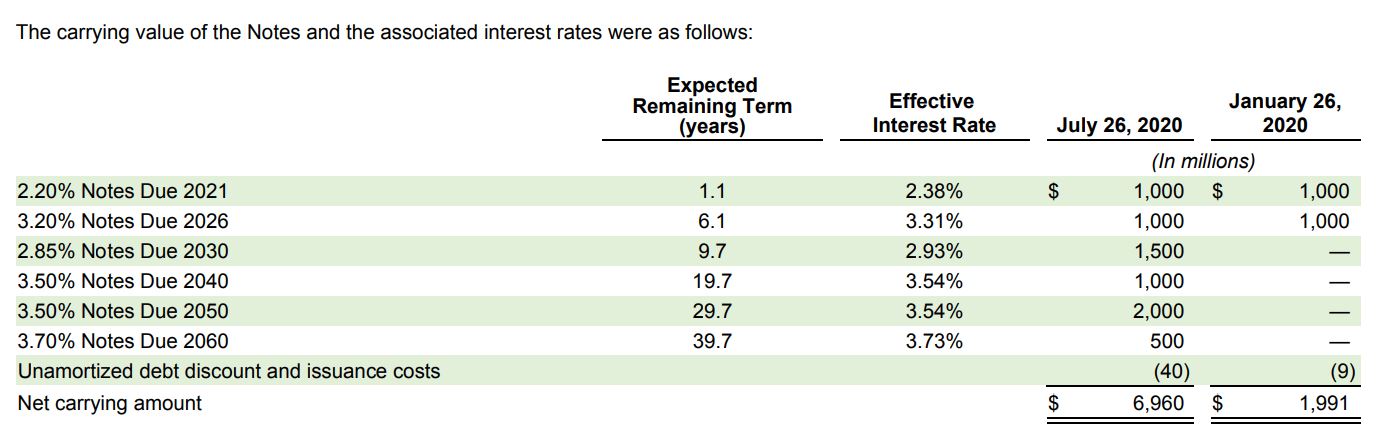

장기부채에서는 2030년 만기 2.85% 금리의 15억 달러, 2040년 만기 3.50% 금리의 10억 달러, 2050년 만기 3.5% 금리 20억 달러, 2060년 만기의 3.7% 금리 5억 달러가 새로 발행되었습니다.

거의 50억 달러가 신규 발행되었고 기존 부채는 20억 달러 정도 였습니다.

멜라녹스 인수에 70억 달러가 쓰였으니 대다수는 멜라녹스 인수를 위해 쓰였을 것으로 보입니다.

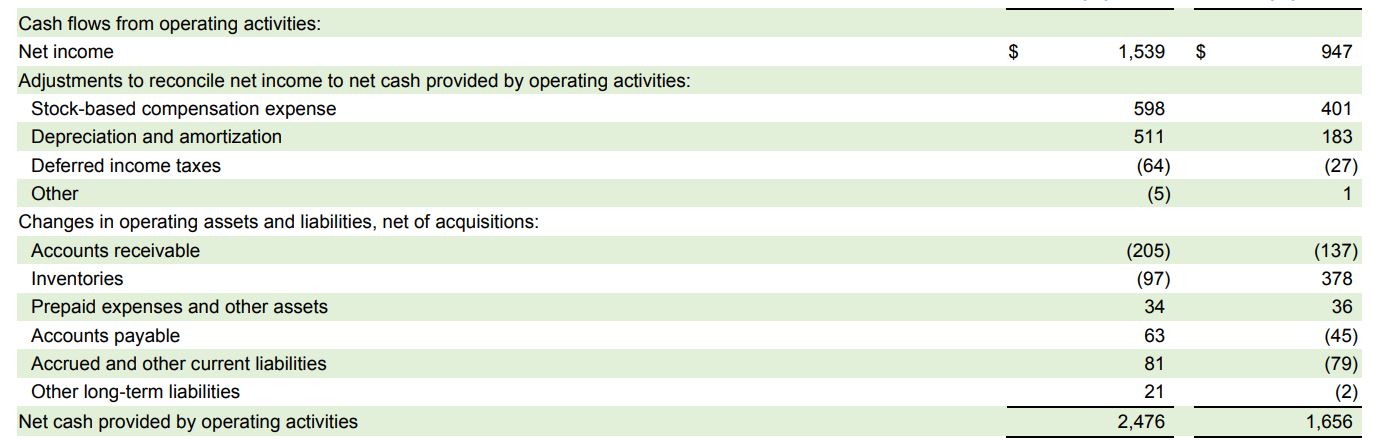

현금흐름표로 확인해보겠습니다.

당기순이익이 늘었고 덩치가 커진 만큼 감가상곽과 주식기반 보상에서 현금이 들어와 영업현금 흐름 창출이 더 좋아졌습니다.

투자현금흐름입니다.

재무상태표 설명할때 나와있듯

82억 8600만 달러가 유가증권 매수에 쓰였고, 10억 3200만 달러가 유가증권의 만기로 인한 현금 유입이었습니다. 판매 차익은 2억 5900만 달러였습니다.

가지고 있는 총 현금자산이 유가증권 약 70억달러를 합해 100억달러 정도가 되는데, 멜라녹스 등에 인수로 사용한 현금이 71억 7100만 달러였습니다.

앞으로 추가 인수 규모를 가늠하는데 기준이 될 수 있겠습니다.

현재 가지고있는 현금이 100억달러 정도이고 멜라녹스 인수에 70억 달러를 사용한 것을 토대로,

arm 등 다른 기업을 인수할 때는 얼마의 현금을 추가로 조달해야하고, 그 인수로으로 얼마의 이득을 올려야 수지타산이 맞을지 등등이요.

재무현금흐름에서 49억 7100만 달러의 신규 부채로 인한 현금 유입이있었습니다. 위의 재무상태표랑 일치하죠?

3. 전망과 요약

매출, 비용증가, 부채증가 그로 인한 총 자산의 증가, 더 나아가서 현금흐름의 변동 모두 멜라녹스 인수로 인함이었습니다.

멜라녹스의 매출이 합쳐지니 매출이 늘고,

멜라녹스의 자산이 합쳐지니 자산이 늘고,

멜라녹스를 인수하기 위해 현금을 사용하니 현금흐름에 변동이 컸습니다.

이 인수가 시너지 효과를 내서 승승장구 한다면 엔비디아의 미래도 밝을 것 입니다.

시너지 효과를 내지못한다면 2019년부터 2020년초의 디즈니 같은 불안한 모습을 보여주겠죠?

또 자율주행, professional visualization(프로페셔널 비주얼라이제이션) 부문의 매출이 감소한것도 유의해야할 사항입니다.-엔비디아 측은 이것이 COVID 판데믹의 영향이라고 설명합니다.

분명 엄청난 실적을 냈지만 안심할 수 없는 요소들이 있습니다.

fy21년 2분기에 멜라녹스 인수가 됐고 회사의 규모가 50%나 커진것이기 때문에, fy22년 2분기가 되야 합병후의 시너지를 확인 할 수 있습니다.

fy22년 1분기까지는 합병전의 실적이 비교대상이기때문에 계속해서 매출이 전년동기보다 40% 이상 잘나오는 것이 정상일 테니까요.

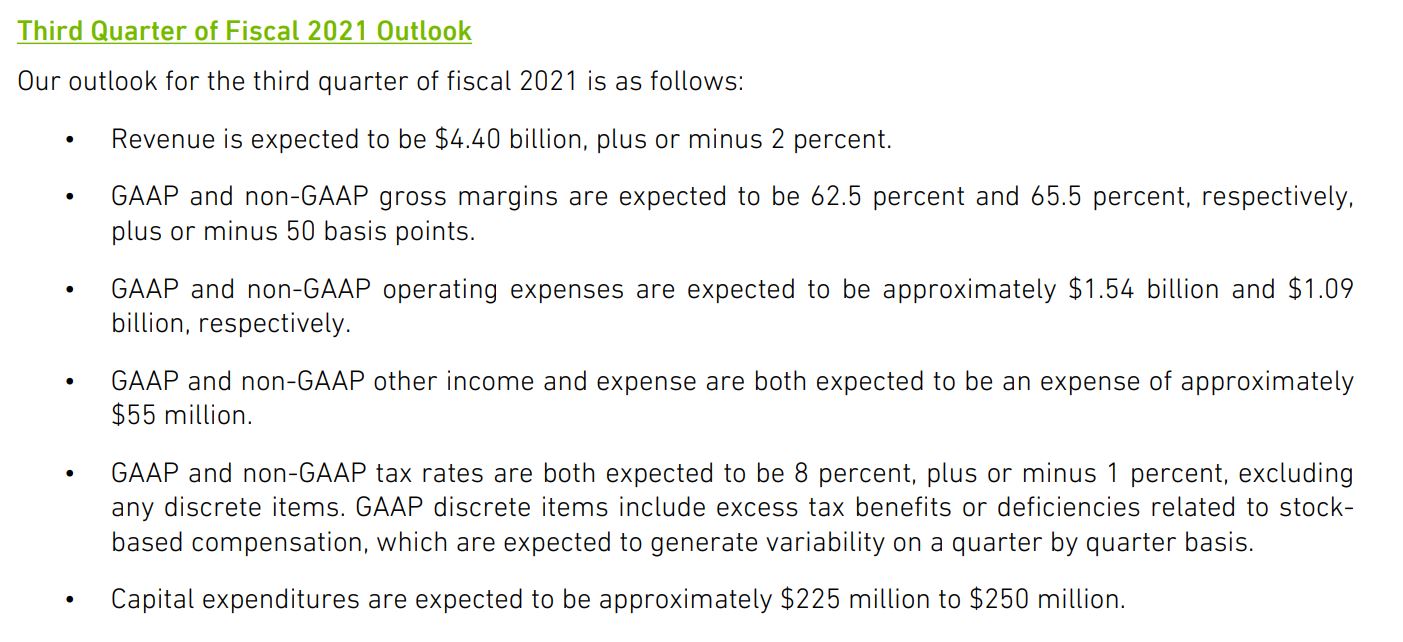

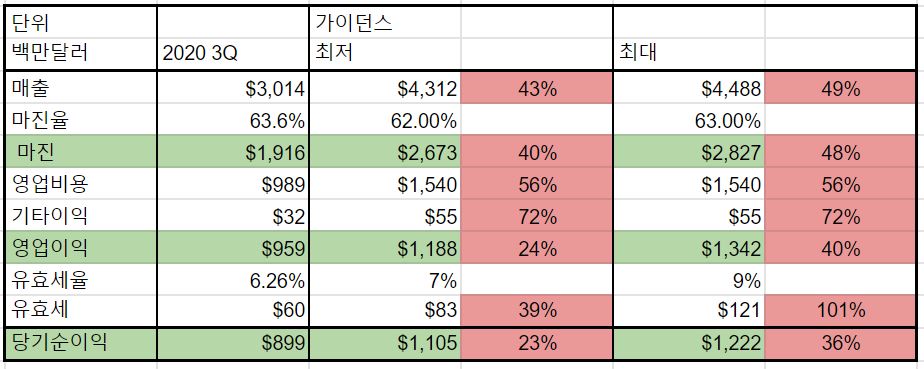

가이던스 입니다.

가이던스를 자주보니 드는 생각이 있습니다.

많은 부분을 가이던스로 제공하는 회사는 그만큼 이 가이던스를 지킬 수 있다는 자신감을 드러내는게 아닐까 하는 생각.

엔비디아는 제조 기업이기 때문에 생산량과 비용을 비교적 예측하기 쉽다는 점도 한 몫을 하는 것 같습니다.

가이던스를 토대로.

매출총이익(마진), 영업이익, 당기순이익을 계산하였습니다.

fy2020년 3분기에는 멜라녹스 인수가 없었다는 점을 기억해야합니다.

멜라녹스 인수를 하지 않았을 경우의 실적 가이던스를 산출할 수 없다는 점이 아쉽습니다.

(본 게시글은 작성시점의 내용을 근거로 쓰였습니다. 부족한 제 주관적인 의견이 포함되어있음을 알립니다. )

'미국 주식투자 > 뉴스와 실적' 카테고리의 다른 글

| Microsoft 마이크로소프트 FY 2020 Q4 실적 잘 나왔는데... (7) | 2020.09.15 |

|---|---|

| 아마존 (NASDAQ : AMZN) FY 2020 Q2 분기보고서를 파헤치다. (5) | 2020.08.29 |

| 애플(NASDAQ : AAPL) FY20 3Q, 서비스 기업으로 가는 순항 (5) | 2020.08.22 |

| 주미아(NYSE : JMIA) FY20 2Q 아프리카의 아마존, 아니 애매존 (5) | 2020.08.13 |

| 페이스북 FY2020 Q2 : 벌금을 안 냈더니 이익이 두배! (0) | 2020.08.09 |