2020. 12. 3. 08:42ㆍ미국 주식투자/뉴스와 실적

엔비디아 FY2021 3분기 실적 분석

들어가기전에.

엔비디아의 회계연도(FY) 시작일이 다르기 때문에 이번 분기 실적 발표는 2021년 3분기 입니다.

다른 기업들보다 1년빠르네요!

FY2020 3분기 실적발표라고 하면 2019년 3분기입니다! 유의해주세요.

1-1. 실적 분석

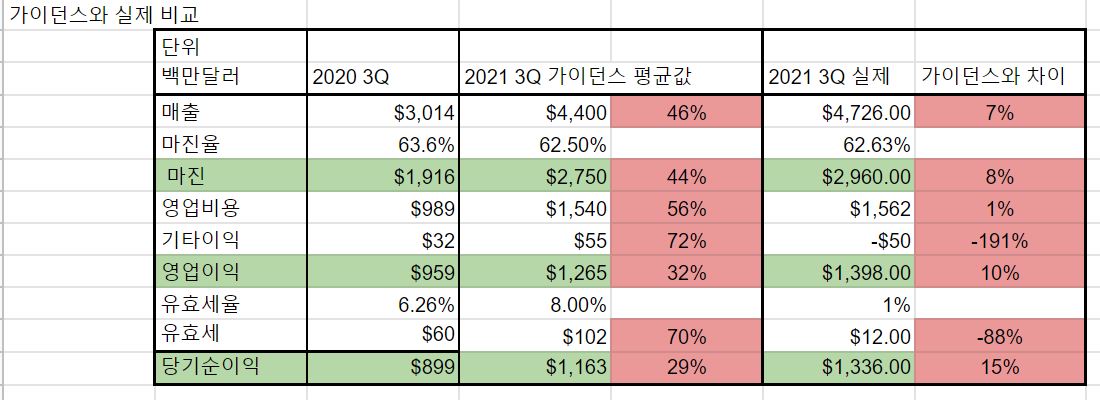

먼저 지난분기 가이던스 보고 갑시다.

제가 이전 엔비디아 실적글 마지막에 올린

엔비디아의 FY2021 3분기 실적 가이던스입니다.

전년 동기대비 최소 43% 오를 걸로 예상하는 엄청난 가이던스입니다.

(물론 멜로녹스 인수로 매출 자체가 50%뻥튀기 된것도 감안해야겠죠!)

실제로는 어떻게 나왔을까요?

가이던스 평균값보다

매출은 7% 높은 수치였습니다.

마진은 8% 더 높은 수치였습니다.

영업비용 역시 1% 높았습니다.

영업비용 증가 폭보다 매출 증가 폭이 크기 때문에 영업이익은 가이던스보다 10%나 높았습니다.

즉 지난분기 예상보다도 잘 나온 실적입니다.

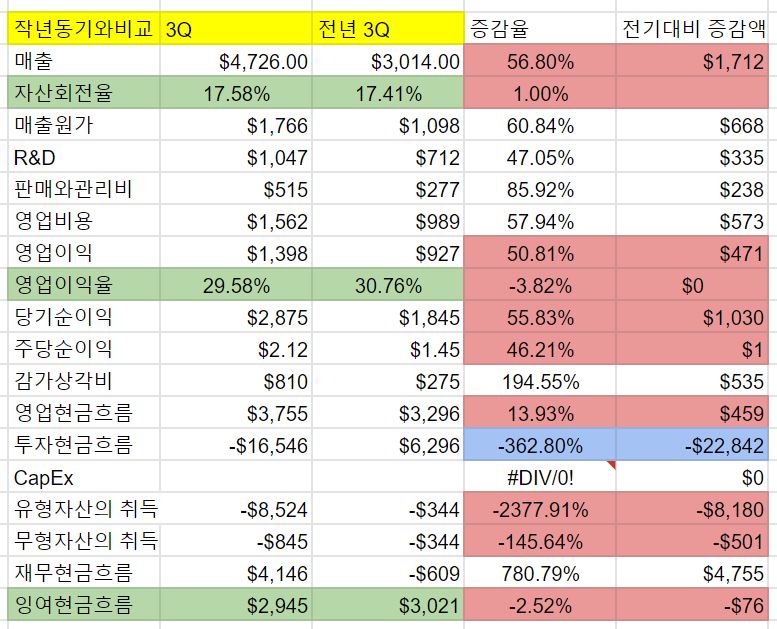

그럼 가이던스 비교 말고 전년 동기와 제대로 비교해보겠습니다.

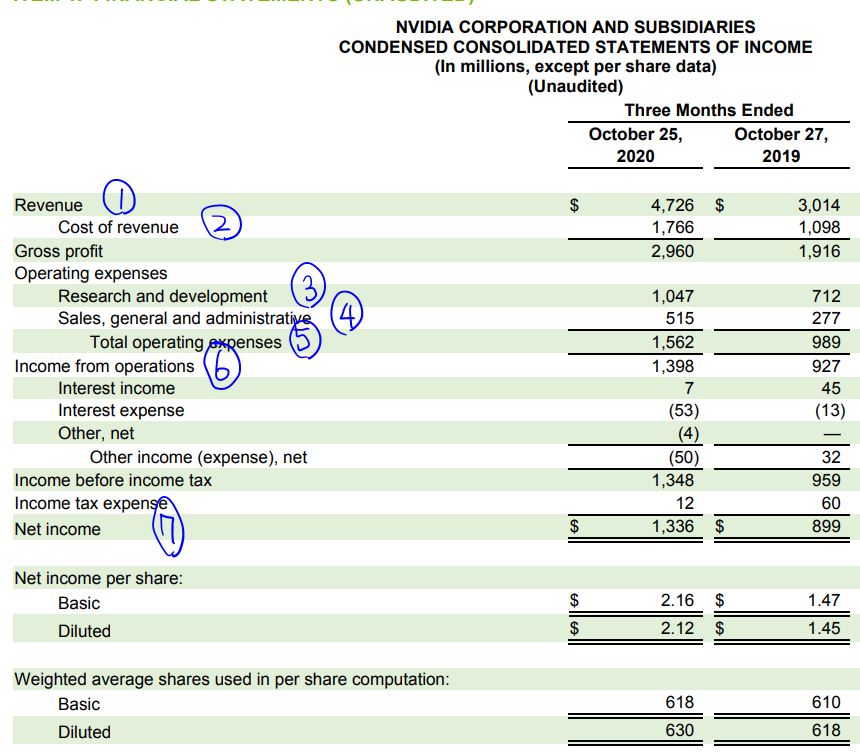

1. 매출은 전년 동기 30억 1,400만 달러에서 47억 2,600만 달러로 증가했습니다.

전년 동기보다 56.80%나 증가했습니다.

2. 매출원가는 10억 9,800만 달러에서 17억 6,600만 달러로 증가했습니다.

전년 동기보다 60.84%나 증가했습니다.

매출보다 매출원가 증가폭이 크다는 것은 한계비용 이상의 무리한 생산을 했다는 뜻입니다.

시장점유율을 올리기 위해 치킨게임 중인 회사들이나 새로운 공정 도입, 큰 인수를 한 회사들에게서 자주 보이는 모습이었습니다.

원가를 손해를 보면서 대량생산 하는 경우 당연히 늘어난 생산량만큼 매출원가는 더 높아집니다.

3. 연구개발비는 7억 1,200만 달러에서 10억 4,200만 달러로 증가했습니다.

전년 동기보다 47% 증가했습니다.

4. 판관비는 2억 7,700만 달러에서 5억 1,500만 달라로 증가하였습니다.

전년 동기보다 무려 85.92% 증가했습니다.

5. 그리하여 총 영업비용은 전년 동기 9억 8,900만 달러에서 15억 6,200만 달러로 증가했습니다.

전년 동기보다 57.81% 증가했습니다.

6. 영업이익은 9억 2,700만 달러에서 13억 9,800만 달러로 증가하였습니다.

전년 동기보다 50.81% 증가했습니다.

7. 최종적으로 당기순이익은 8억 9,900만 달러에서 13억 3,600만 달러로 증가했습니다.

전년 동기보다 55.83% 증가했습니다.

전년동기와 비교했을때,

매출 성장 이상의 비용 증가가 있었습니다.

그러나 영업이익율이 아직도 29.58%로 반도체 제조기업치고는 준수한 이익율입니다.

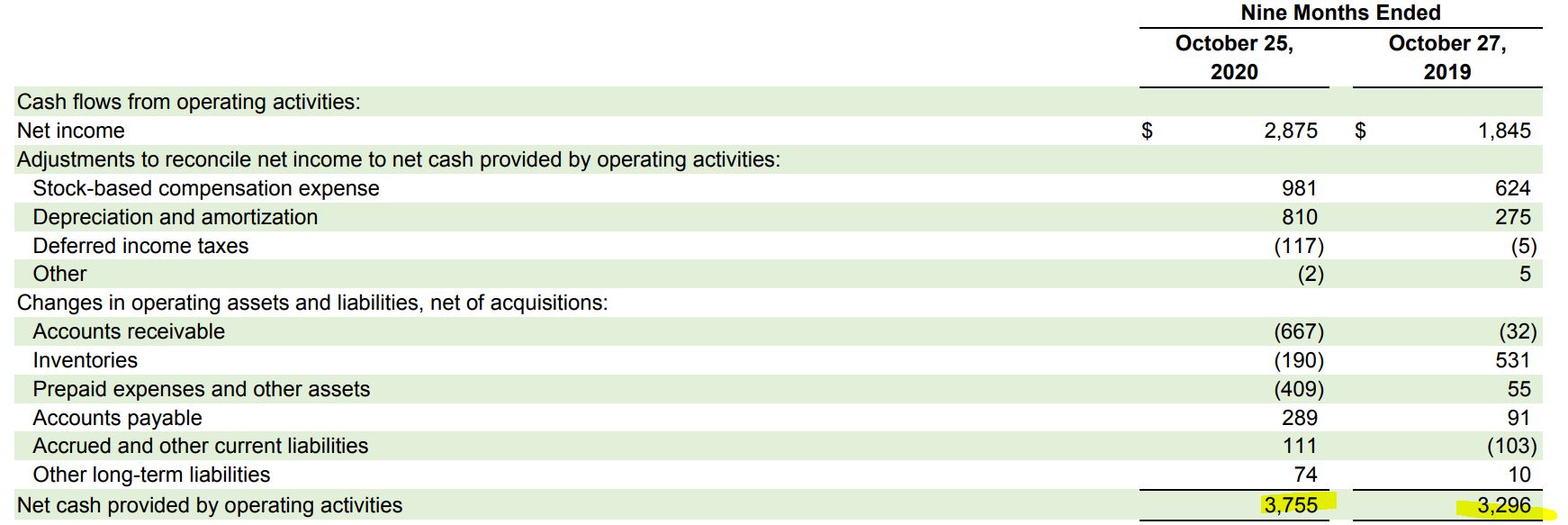

영업현금흐름입니다.

딱히 유의할 만한 사항 보이진 않네요.

Prepaid expenses and other assets란 항목이 있는데, 미리 지불한 비용과 기타자산에서 조금 늘었습니다.

추후에 사용할 자금이 이번 분기에 나간거죠.

어떤 부분에서 사용되었는지 후술 하겠습니다.

영업현금흐름은 당기순이익이 증가에 맞춰 늘어난 모양새입니다.

투자현금흐름입니다.

1. 시장성 유가증권의 구매.

128억 4,000만 달러나 사용되었는데요.

올해 회사채 시장에 셀수 없는 돈이 들어온 영향이라고 생각됩니다.

엔비디아도 동참한거죠.

시장성 유가증권의 만기에서 51억 6,500만 달러가 들어왔고, 판매에서 5억 200만 달러가 들어왔습니다.

만기와 판매 차액을 제외하면 71억 6,700만 달러가 새로 투자현금흐름에 유입된 액수입니다.

2. 인수에 사용된 현금

이 85억 2,400만 달러입니다.

현금흐름에서 전년도 이상의 마이너스가 발생한다면 주된 요인은 이 항목일 것입니다.

어떤 인수이고, 그 인수로 인한 영향은 어떨지는 후술하겠습니다.

그 결과 투자현금흐름으로 무려 165억 4,600만 달러나 사용되었습니다.

재무현금흐름 입니다.

1. 회사채 발행에 49억 7,100만 달러가 사용되었습니다.

이 49억 7,100만 달러가 위에 투자현금 흐름에 사용된 현금의 원천이겠죠?

올해 9개월간 사용된 총 현금자산은 86억 4,500만 달러입니다.

전기에 현금자산이 108억 9,600만 달러였으므로 남은 현금자산은 22억 5,100만 달러입니다.

전년도는 89억 8,300만 달러가 들어온 것을 생각하면 올해는 엄청난 현금을 사용했다는 것을 알 수 있습니다.

주된 원인은 당연히 인수죠!

또 70억 달러가 넘는 이 현금이 원금 손실이 일어나지 않는한 사라지지 않을 금융 투자 자산으로 흘러간 것도 감안해야합니다.

내가 100만원이 은행계좌에 있었는데 이 중에 80만원을 주식투자에 사용했다면 남은 현금은 20만원 이지만, 주식을 다시 판다면 80만원+수익 또는 손실로 현금이 돌아올 것입니다.

그러나 이는 상당히 낙관적인 가정이고 재무제표는 사실만을 기록해야하기에 남은 현금자산이 급격히 줄어든 것으로 보이는거죠.

이러한 것들을 모르고 재무제표 요약만 보면 엔비디아의 현금이 많이 사라졌구나! 라고 오인할 수 있는 것입니다.

자,

매 분기의 손익계산서 결과들과 현금흐름표의 결과들이 합산되어 기업의 재무상태가 바뀝니다.

엔비디아의 재무상태표를 확인하겠습니다.

1-2. 재무상태표

재무비율 요약입니다.

왜 요약만 보면 안되는지 매번 말씀드립니다.

현금자산 79.34% 감소.

매출채권 53.65% 증가.

유동자산이 5% 증가했는데

유동부채는 105.66% 증가.

총 자본이 25.65% 증가하는 동안 총 부채는 125.92% 증가.

총 자산은 55.25% 증가.

그 결과 유동비율은 392.29%로 낮아졌습니다.

자기자본비율은 57.04%로 낮아졌습니다.

부채비율은 75.30%로 높아졌습니다.

유동비율과 자기자본비율은 높을수록, 부채비율은 낮을수록 일반적으로 좋습니다.

전년보다 안 좋아진 것으로 해석 될수 있지만

유동비율은 100%가 넘어도 안정권이고 단기현금흐름창출능력이 떨어지는 제조업도 200%만 넘어도 안정권이라고 보는데 아직도 400%에 가깝습니다.

엔비디아가 1년 이내에 현금화가 가능한 자산으로 1년 이내에 갚아야할 부채를 모두 갚고도 그 부채의 3배가 남는다는 소립니다.

자기자본비율도 50% 정도가 적정선입니다. 줄었어도 아직 안정권이란 뜻이죠

자기자본비율이 높은 만큼 부채를 통해 다른 기업을 인수해 이익율 증가를 도모하고 있다고 보면 되겠습니다.

가진 돈 대비 이익을 높이려면 부채=레버리지를 써야하는거죠.

유동자산부터 봅니다.

1. 현금자산이 2020년 1월 26일 108억 9,600만 달러였는데 2020년 10월 25일에는 22억 5,100만 달러로 감소했습니다.

86억 4,500만 달러가 쓰였습니다.

우리는 현금흐름표를 먼저 봤기 때문에 이미 알수 있죠?

시장성 유가증권과 인수에 많은 현금이 사용된걸 확인했습니다.

2.시장성 유가증권이 100만 달러에서 78억 8,800만 달러로 증가하였습니다.

현금자산이 흘러들어왔다고 보면 되겠습니다.

3. 미수금(매출채권)이 16억 5,700만 달러에서 25억 4,600만 달러로 증가하였습니다.

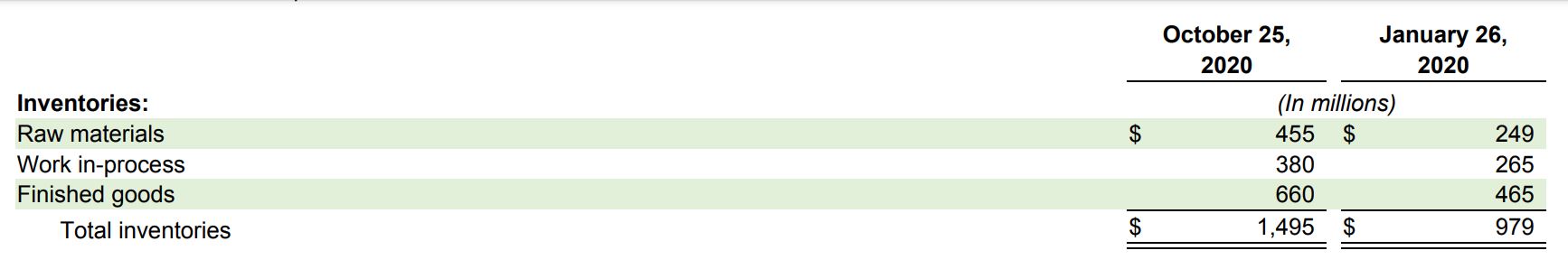

4. 재고자산이 9억 7,900만 달러에서 14억 9,500만 달러로 증가하였습니다. 재고자산은 후술합니다.

5. 총 유동자산이 136억 9,000만 달러에서 143억 9,300만 달러로 증가하였습니다.

비유동자산에서는,

1. 영업권이

6억 1,800만 달러에서 41억 9,300만 달러로 증가했습니다.

영업권은 상가 권리금 같은 것입니다.

실제 자산가치가 10억짜리인 회사 a를 엔비디아가 12억을 주고 사면 a의 자산(자본+부채) 10억은 재무제표에 다 합쳐집니다. 유동자산, 비유동자산, 부채 모두요. 그런데 엔비디아는 2억을 더 주고 샀습니다.

그럼 이 2억은 재무제표에 어떻게 합쳐질까요?

영업권에 합쳐집니다.

즉 영업권은 인수로 인해 증가한거죠.

2. 무형자산

역시 4,900만 달러에서 28억 6,100만 달러로 증가했습니다.

무형자산에는 소프트웨어와 라이센스 등이 있습니다.

즉 라이센스를 가진 회사를 인수해서 영업권과 무형자산이 늘어났다고 할 수 있는 거죠.

3. 기타자산입니다.

기타자산이 1억 1,800만 달러에서 20억 2,800만 달러로 10배도 넘게 증가샜는데요. 후술합니다.

재고자산 좀 더 자세히 보겠습니다.

다른 반도체 회사인 인텔, AMD 처럼 3가지 항목이 있습니다.

원재료

재공품

(판매가 불가능한 제조중인 미완성품. 다른 회사에 납품하기 위한 미완성품은 반제품입니다. )

완제품

세 가지 입니다.

세가지 항목 모두 증가했는데 매출 성장이 워낙 기록적이었던 만큼 과하게 재고자산이 늘어났다고 생각되진 않습니다.

기타 자산입니다.

1. Advanced consideration for acquisition

인수를 위한 사전 준비금? 제가 우리나라 재무제표에 이런 용어가 있는지 잘 몰라 제 임의대로 번역합니다.

즉 인수를 위해 준비된 자산입니다. 13억 5,700만 달러가 준비되어있습니다.

2. Prepaid royalties 로얄티 선수금.

엔비디아는 arm 등에 로얄티를 지불하는데요 미리 지급한 것입니다.

이 두가지가 증가해 기타자산이 1억 1,800만 달러에서 20억 2,800만 달러로 증가한것입니다.

해당 자산들은 다른 자산 항목에 이항 될 것으로 보입니다.

다음은 자산이 조달된 출처.

부채와 자본입니다.

유동부채 보겠습니다

1. 매입채무가 증가하였습니다.

2. 발생된 부채가 증가하였습니다.

두 항목 모두 과도하게 증가하는 것만 아니면 긍정적으로 볼 수 있는 항목입니다.

우리가 신용등급이 높아야 대출을 더 잘 받을 수 있는 것처럼요.

2. 전망과 요약

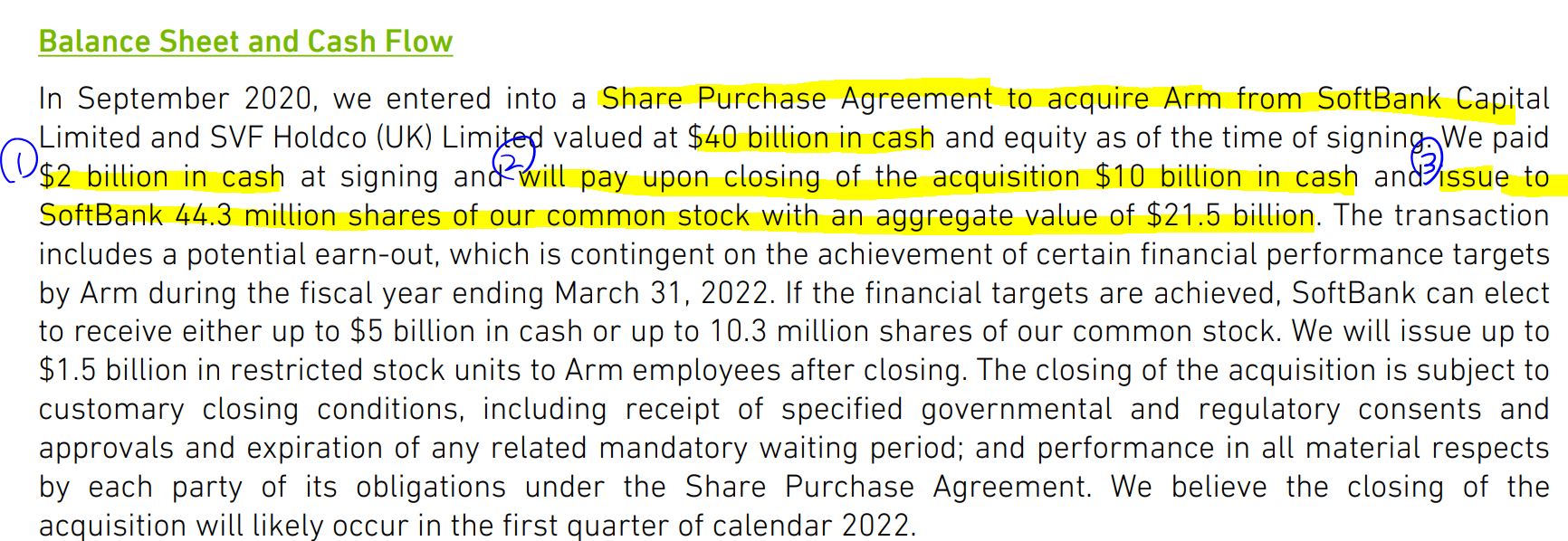

최근 이슈로 ARM 인수가 있는데요.

소프트뱅크가 가진 ARM 인수 내용을 보면.

1. 20억 달러를 이미 지불했고,

2. 인수가 완료되는 시점에 100억 달러를 현금으로 지불할 예정이며,

3. 소프트뱅크에게 215억 달러 상당의 가치를 가진 엔비디아의 보통주 4430만 주를 발행한다고 합니다.

왜 ARM을 인수하는 걸까요?

일단 재무상태표와 현금흐름표를 보니 여력은 충분합니다.

그런데 수백억달러를 들인 ARM이 버는 돈이 적다는게 문제죠.

ARM의 영업이익이 대략 6억달러인데 300억달러나 되는 돈을 인수에 사용하니 우려하는거죠.

그러나 스필오버를 생각하면 엔비디아는 ARM을 인수해야합니다.

스필오버 Spill-over 란 말 자체는 과잉, 넘치다 라는 뜻을 가지고 있습니다.

경제학적으로는 어떤 생산물이 넘쳐 흘러서 다른 요소에까지 영향을 주는 것을 말합니다.

대표적인 예시가 Fox의 NFL 중계권 경쟁이 있습니다.

1986 신생 방송사인 Fox는 미국 최고의 인기를 누리는 NFL과 NFL의 최대이벤트 슈퍼볼 중계권 입찰 경쟁에 참여합니다.

그당시 abc, nbc, cbs가 사이좋게 중계하던 시장에 15억 8,000만 달러라는 어마어마한 금액을 베팅하며 중계권을 따낸 것이죠.

이는 그 당시 중계권은 물론이고 폭스입장에서도 어마어마한 비용 부담이었습니다.

그런데 이 nfl 중계권 하나만으로 스필오버 현상이 일어납니다.

미국의 방송 환경은, 전국단위 방송국의 프러그램을 지역방송이 받아 사용하는 시스템이었습니다.

우리나라로 치면 Sbs가 비슷합니다.

미국인들은 nfl을 보기위해 fox를 필요로 했고 다른 방송사와 계약했던 지역방송사들은 fox로 갈아탔습니다.

fox는 방송망 확대로 얻은 수익은 물론 그 전후의 뉴스 시청율도 증가하는 효과를 얻었습니다. nfl 끝나고 그대로 fox의 뉴스를 보았기 때문입니다.

NFL 중계권만 놓고보면 아무리 NFL이 돈이 된다쳐도 저 많은 돈을 줄 가치가 있나? 싶은데 그로인해 떨려오는 부가 이익이 그것을 상회하는 것입니다.

연예기획사들이 손해를 보면서까지 탑스타를 붙잡고 있는 이유도 마찬가지죠.

탑스타에게 10대0의 계약까지도 하면서 여러 지원을 하면 당장 소속사는 손해이지만, 탑스타가 있는 연예기획사 라는 것 하나만으로 연예인 지망생들은 그 회사를 찾게됩니다.

톱스타가 방송에 출연하거나 할때 기획사의 다른 연예인들도 함께 출연시킬 수도 있겠죠.

엔비디아에게는 ARM이 이런 역할을 해줄 수 있는거죠.

ARM 인수에 사용된 돈이 ARM이 버는 돈의 몇배가 되든 그로 인해 더 많은 이익이 온다면 인수 해야하는거죠.

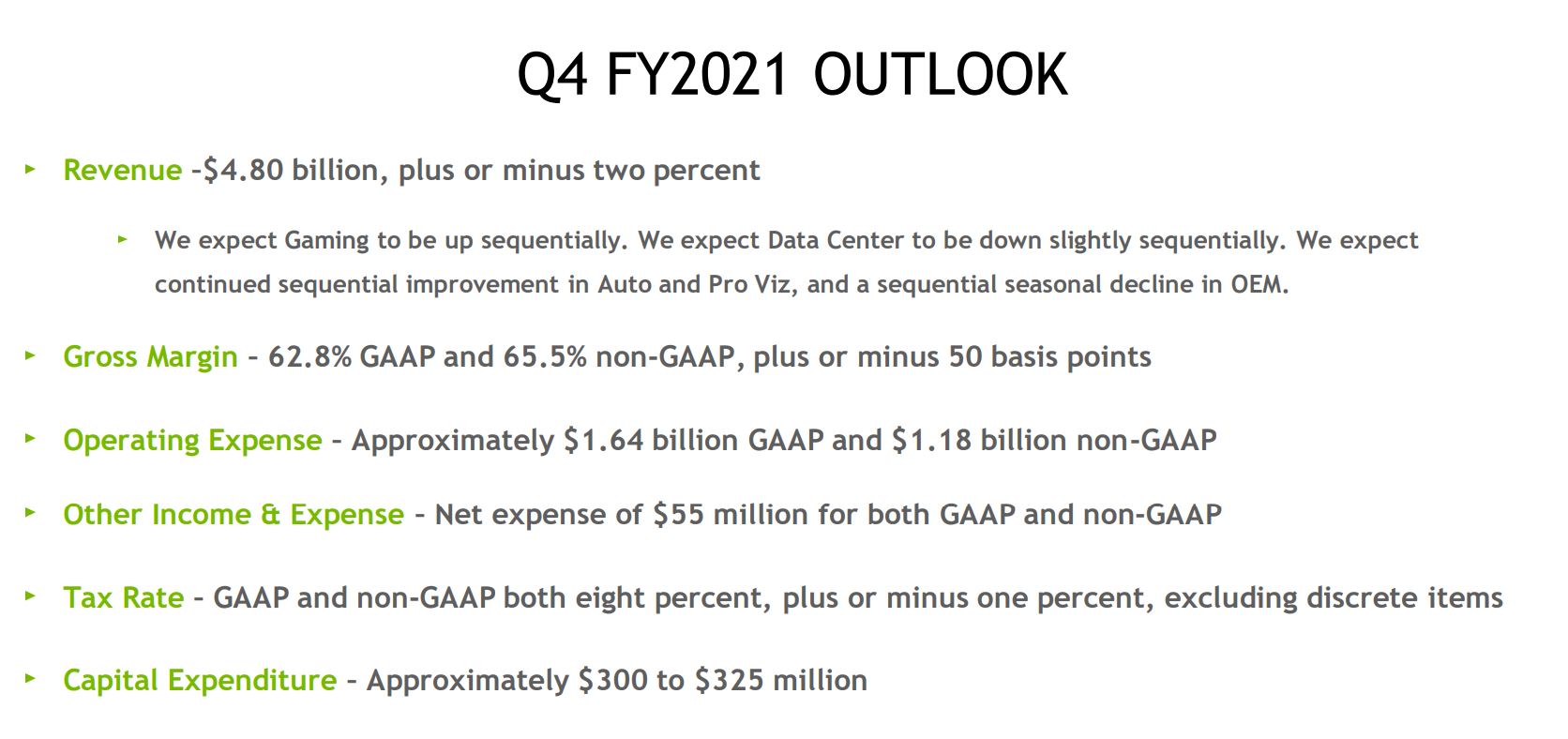

FY2021 4분기 가이던스입니다.

제가 한글로 번역후 계산해 보았습니다.

멜로녹스 인수로 자산이 50%가 증가하였으므로 매출이 50% 이상 증가한 것은 당연합니다.

(본 게시글은 작성시점의 내용을 근거로 쓰였습니다. 부족한 제 주관적인 의견이 포함되어있음을 알립니다. )

'미국 주식투자 > 뉴스와 실적' 카테고리의 다른 글

| 페이스북 FY2020 Q3 + 미국의 법인세법, jio 인수 (2) | 2020.12.11 |

|---|---|

| 주미아(NYSE : JMIA) FY20 3Q 급격히 오른 주가, 유상증자 (1) | 2020.12.09 |

| 인텔(NASDAQ : INTC) 2020 Q3 실적 분석 (0) | 2020.12.01 |

| 디즈니 vs 넷플릭스(2) : 함정에 빠진 디즈니 (NYSE : DIS) (2) | 2020.11.30 |

| 애플 회계연도 2020년 정산(2) 제가 감히 애플을 걱정해보겠습니다. (9) | 2020.11.23 |